債務整理

借金のお悩みは、家族や友達になかなか相談しにくいものです。

借金が日に日に増えてしまう、返しても返しても完済の目途が立たない、一生この借金生活が続くのだろうか、誰に相談すればいいのかわからない、そんなお悩みを一人で抱えていませんか?

借金の相談をすることは後ろめたいことではありません。

新たな生活をスタートするための未来ある前向きな決断です。

もう一人で悩まないでください。必ず解決策はあります。

今のあなたにとって、どの手続きで借金に対処したらよいのか、一緒に考えていきましょう。

債務整理メニュー

債務整理とは?

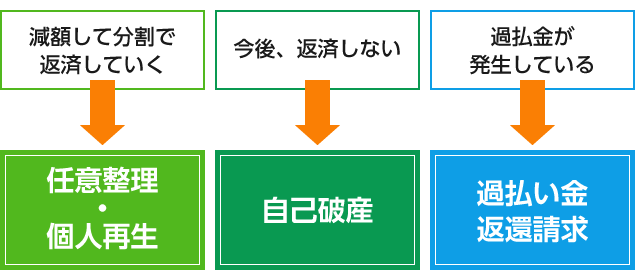

債務整理とは、借金の問題を解決するための手続きのことで、主に「任意整理」「自己破産」「個人再生」「過払い金請求」の4つの手続きがあります。

債務整理はご自身で行うことも可能ですが、どの手続きが自分に最適なのか分からない場合が多く、また債権者が交渉に応じてくれなかったり等、ご自身で進めるにはなかなか難しい現状があります。

債務整理を司法書士や弁護士に依頼した場合には、債権者の取り立てがストップしますので、そこでどの手続きで進めて行くかを司法書士としっかりと考えることができます。

主に4種類ある債務整理は、次ように分類できます。

任意整理

(1)任意整理とは?

任意整理とは、裁判所などの公的機関を関与させずに、債権者との交渉や、利息の再計算によって借金を減額し、分割払いで返済をしていく手続です。

分割払いは、3年~5年(36回~60回払い)を目安に交渉していきます。つまり、任意整理はこの期間で返済できるだけのある程度の資力がなければ利用できません。

実際の交渉では、債権者は債務者本人からの直接の交渉にはなかなか応じてくれないので、司法書士が代理人となり、本人に代わって債権者と交渉していくことになります。

(2)任意整理のメリット・デメリット

メリット

- 司法書士に依頼することで、債権者からの取り立てをストップできる

- 債権者が複数いる場合、その一部の債権者についてだけ任意整理する事も可能

⇒ 例えば、住宅ローン等の払い続けたい債権者を任意整理の対象から外すことができます。 - 裁判所を関与させずにできるので、裁判所費用がかからない

- 将来利息をカットすることができる

- 自己破産や個人再生のように、各書類を集める必要がない

- 自己破産や個人再生のように、官報に氏名・住所が公表されない

- 自己破産のように仕事上の資格が制限されない

デメリット

- 元本の減額はできない(将来利息の減額は可能)

- 信用情報機関(いわゆるブラックリスト)に登録されるので、5~7年程度借り入れができない

- 自己破産や個人再生のように大きな減額は見込めない

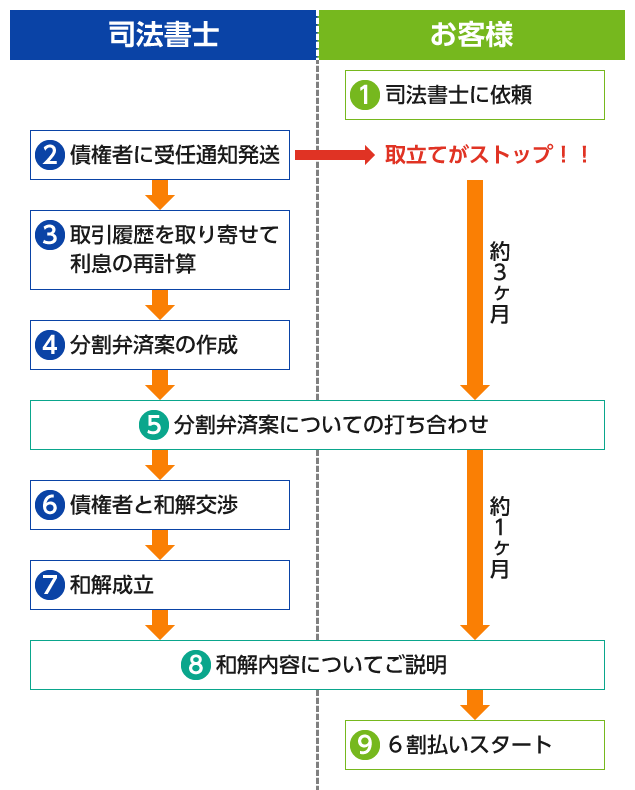

(3)任意整理の流れ

自己破産

(1)自己破産とは?

自己破産とは、裁判所に申し立てて、借金の支払いを全額免除してもらう手続きです。

自己破産には、「同時廃止」「少額管財」の2つの手続きがあります。財産の有無や免責不許可事由(ギャンブルや遊興費等)によって手続きが分かれます。

同時廃止

免責不許可事由(借金がギャンブルや遊興費等によるもの)がなく、20万円以上の財産を持っていない場合に、書面審査のみで手続きを進めていくものです。

少額管財

免責不許可事由(借金がギャンブルや遊興費等によるもの)がある、または20万円以上の財産を持っている場合に、裁判所が破産管財人を選任して進められる手続きです。

破産管財人が財産の調査をし、20万円以上の財産を換価します。そして借金に至った理由などを詳細に調べます。

同時廃止と比べると手間と費用がかかるため、債務者にとって負担が大きくなります。

(2)自己破産のメリット・デメリット

メリット

- 司法書士に依頼することで、債権者からの取り立てをストップできる

- 借金の返済が全額免除される

デメリット

- 税金の滞納分や損害賠償の支払い等は免除されない

- 信用情報機関(いわゆるブラックリスト)に登録されるので、5~7年程度借り入れができない

- 99万円を超える現金や、20万円以上(購入価格ではなく現在の価格の換算した額)の財産は処分される

- 破産の手続きが終了する(免責決定が出される)まで、一定の職業(警備員、生命保険募集員、証券外務員、旅行業者等)を行うことが制限される

- 官報に氏名・住所が記載される

(3)自己破産についての誤解

一般の方の中には、「自己破産をしたら人生おしまいだ・・・。」と思っている方も多いと思うのですが、決してそんなことはありません。むしろ、新たな人生をスタートさせるための大きな一歩になるものです。

また、他にも一般の方が自己破産について誤解されている主な例を取り上げてみました。

(1)自己破産をすると選挙権がなくなる

なくなりません。

(2)自己破産をすると戸籍に記載される

記載されません。

(3)自己破産をすると会社を退職しないといけない

退職しなくて大丈夫です。

もし自己破産を理由に解雇された場合は、不当解雇に該当するので、解雇の取り消しを主張することができます。

(4)自己破産をすると家財道具一式処分されてしまう

現時点で20万円以上の価値がなければ処分されません。

通常、ほとんどの家財道具が20万円以下だと思うので、日常生活で使うものは残すことができます。

(5)自己破産をすると旅行ができなくなる

できます。

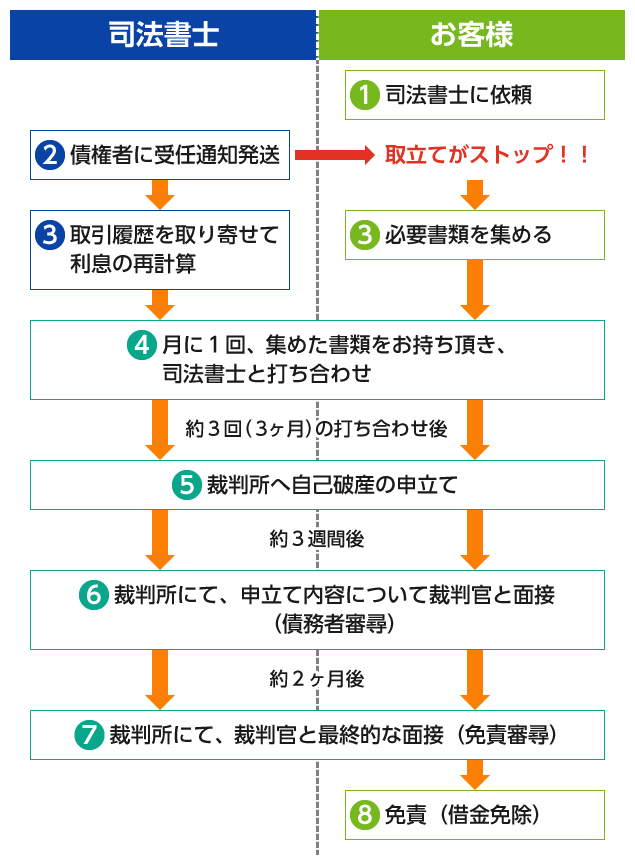

(4)自己破産(同時廃止)の流れ

全体で6ヶ月程かかる手続きです。

民事再生(個人再生)

(1)民事再生(個人再生)とは?

個人再生とは、裁判所を介して行う手続きで、大幅に借金を減額させた上で、分割払い(原則3年間)で返済していく制度です。

住宅ローンだけは払い続けて、その他の借金についてだけ債務整理したい方や、自己破産をすると一定の職業制限があるから自己破産は避けたい方などは、個人再生を検討するといいかもしれません。

個人再生には「小規模個人再生」と「給与所得者等再生」の2種類があります。自営業の方は小規模個人再生のみが利用でき、会社員や年金受給者等の安定した収入のある方はどちらの制度も利用できます。

但し、実際に利用されるのはほとんどが「小規模個人再生」です。給与所得者等再生は、債権者の同意が不要な分、減額される額が小規模個人再生と比べると少なくなってしまいます。

(2)借金はどのくらい減額されるの?

| 借金額 (住宅ローンを除くすべての借金の総額) |

個人再生により今後払うべき借金額 |

|---|---|

| 100万円未満 | 借金全額(減額なし) |

| 100万円以上500万円未満 | 100万円 |

| 500万円以上1,500万円未満 | 借金額の5分の1 |

| 1,500万円以上3,000万円未満 | 300万円 |

| 3,000万円以上5,000万円 | 借金額の10分の1 |

(3)個人再生のメリット・デメリット

メリット

- 司法書士に依頼することで、債権者からの取り立てをストップできる

- ギャンブルや遊興費等の借金でも利用可能(自己破産では免責不許可事由になる)

- 持ち家を守りながら、借金を大幅に減額できる

- 自己破産のように制限される資格(職業)がない

デメリット

- ある程度、安定した収入がないと利用できない

- 信用情報機関(いわゆるブラックリスト)に登録されるので、5~7年程度借り入れができない

- 官報に氏名・住所が記載される

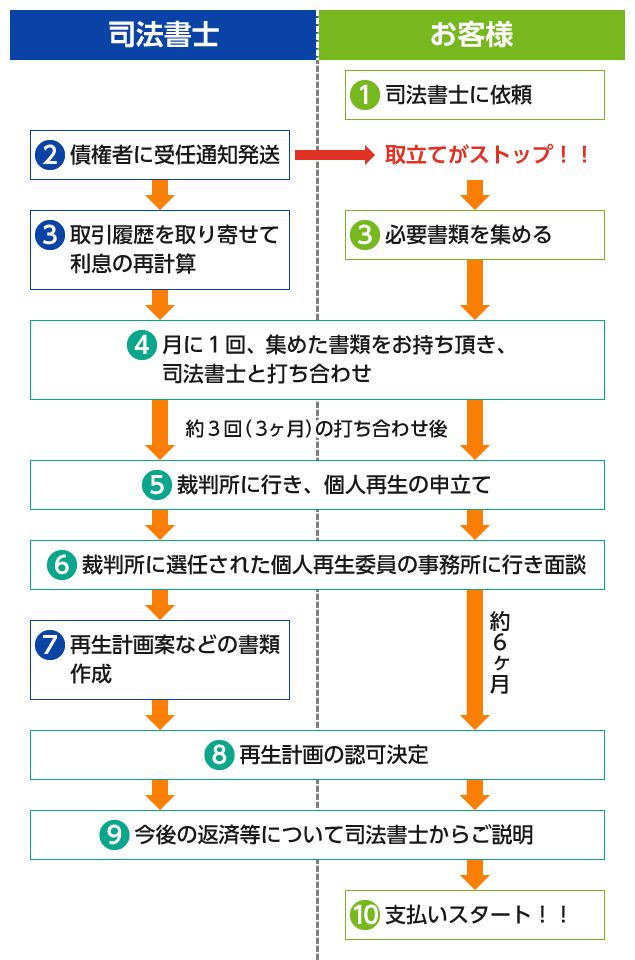

(4)個人再生の流れ

全体で9ヶ月程かかる手続きです。

過払い金請求

(1)過払い金とは?

過払い金とは、払いすぎた借金(利息)のことです。

と、簡単に言えばこれで終わりなんですが、払いすぎた借金ってなに?と思いますよね。

これは、平成18年1月の最高裁判決がきっかけとなっています。

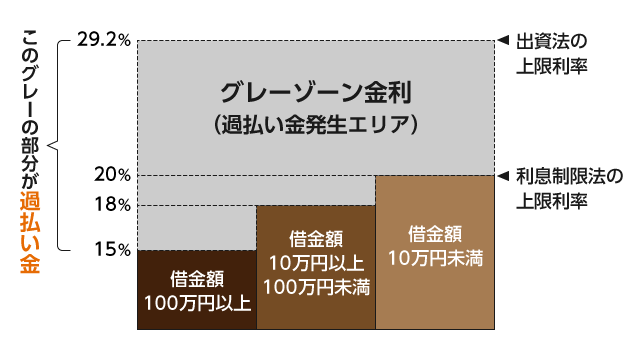

お金を貸した際の利率については、2つの法律が存在していました。利息制限法と出資法です。

利息制限法では「20%まで利息を取っていい」と定められていたのに対し、出資法では「29.2%まで利息を取っていい」と定められていました。

つまり、一方は20%の上限金利、もう一方で29.2%の上限金利と、2つの法律で定める上限金利が違っていたのです。この20%~29.2%の狭間の金利をグレーゾーン金利と呼んだりします。

もし自分がお金を貸すとしたら、どちらの上限金利で貸すでしょうか?おそらく出資法の29.2%の金利で貸しますよね。各消費者金融もそうだったのです。

しかし、平成18年1月に最高裁の判決で「利息制限法の上限金利(20%)を超える利率は無効」という判決が出ました。この判決により、出資法の上限金利(29.2%)でお金を貸していた各消費者金融は利息を取りすぎていたことになったのです。逆を言えば、債務者は利息を払いすぎていたことになったのです。これが過払い金(払いすぎた借金(利息))です。

司法書士に過払い金請求を依頼した場合、債権者から取引履歴を取り寄せ、利息の再計算(引き直し計算)をし、過払い金の額を確定させます。そして、消費者金融と過払い金の和解交渉を進めていくことになります。

なお、過払い金が発生しているのかどうかだけ知りたい、という方でも、取引履歴を取り寄せ、利息の再計算をすることは可能ですので、お気軽にご相談ください。

過払い金イメージ

(2)過払い金請求をするとブラックリストに載るの?

過払い金請求をすることで、ブラックリストに登録されることはありません。

俗にいうブラックリストとは、信用情報機関が作成している事故情報のことです。ブラックリストに登録されてしまうと、新たな借り入れができなくなったり、クレジットカードが作れなくなったり等の不利益があります。

債務整理の費用

| 内容 | 報酬(税別) | 備考 | |

|---|---|---|---|

| 任意整理 | 一社につき |

33,000円 |

減額報酬は頂いておりません。 |

| 自己破産 | 同時廃止 | 220,000円 | 裁判所に納める予納金や郵券等の費用がかかります。 |

| 少額管財 | 275,000円 | ||

| 民事再生 (個人再生) |

住宅ローン なし |

330,000円 | 裁判所に納める予納金や郵券等の費用がかかります。 |

| 住宅ローン あり |

385,000円 | ||

| 過払い金請求 | 取り戻した額の20% | 過払い訴訟の場合も同様です。 | |

| 消滅時効の援用 | 33,000円~ | 実費として内容証明郵便(配達証明書付)の手数料がかかります。 | |

※上記費用の他に郵送代等の実費がかかります。

よくある質問(債務整理)

- 債務整理(任意整理・自己破産等)をしても銀行口座は作れますか?

- 任意整理は家族に内緒でできますか?

- 自己破産は家族に内緒でできますか?

- 借金の取り立てをストップさせることはできますか?

- 自己破産をすると子供に迷惑がかかりますか?

- 公務員でも自己破産できますか?

- 債務整理を依頼した後、何かすることはありますか?

- スマホなどの携帯電話料金の滞納分も債務整理できますか?

- 債務整理をするとブラックリストに載りますか?

- 一部の債権者だけ任意整理することは可能ですか?

- 車は仕事や生活上必要なのですが車を残したまま債務整理できますか?

- 自己破産をすると学資保険はどうなりますか?

- 借金をした理由がギャンブルや浪費でも任意整理できますか?

- 借金を滞納し続けるとどうなりますか?

- 消費者金融やクレジット会社との契約書がないのですが、債務整理できますか?

- 任意整理をすると保証人に請求がいきますか?

- 借金がいくらあれば自己破産できますか?

- 任意整理では債権者と必ず和解できますか?

- 過払い金が発生しているかどうか調べてもらえますか?

- 相手が勝手にした借金も財産分与の対象になりますか?

- 過去に完済した借金がありますが過払い金の請求はできますか?

- まだ返済中でも過払い金の請求はできますか?

- 税金や国保、年金も債務整理できますか?

- 過払い金返還請求は自分でもできますか?

- 家族が勝手に本人の借金を債務整理できますか?

- 任意整理をすると取立ては止まりますか?

- 奨学金は任意整理できますか?

- 時効が成立すれば借金を返さなくてもいいですか?

- 家賃を滞納した場合は債務整理できますか?

- 借り入れをしてすぐに債務整理できますか?

- 債務整理をしても今使っているクレジットカードは残せますか?

- 銀行系のカードローンやクレジットカードを債務整理(任意整理)する際の注意点

- 無職(専業主婦など)でも債務整理できますか?

- 任意整理をすると借金は減額されますか?

- 車のローンは債務整理できますか?

- コロナの影響によって借金返済が苦しい方へ